Налоговый вычет: как вернуть деньги за лечение

Не все знают, что по закону часть денег, потраченных на лечение, можно вернуть, используя налоговый вычет. А если и знают, то полагают, что это долгая и сложная процедура. На самом деле это не так, если все сделать грамотно. И в этом вам поможет наш материал.

Согласно Налоговому кодексу РФ вычеты бывают стандартными, имущественными, инвестиционными, профессиональными и социальными. Вернуть деньги за лечение можно за счет социального налогового вычета. Право на него есть у тех, кто платит налоги со своих доходов по ставке 13%.

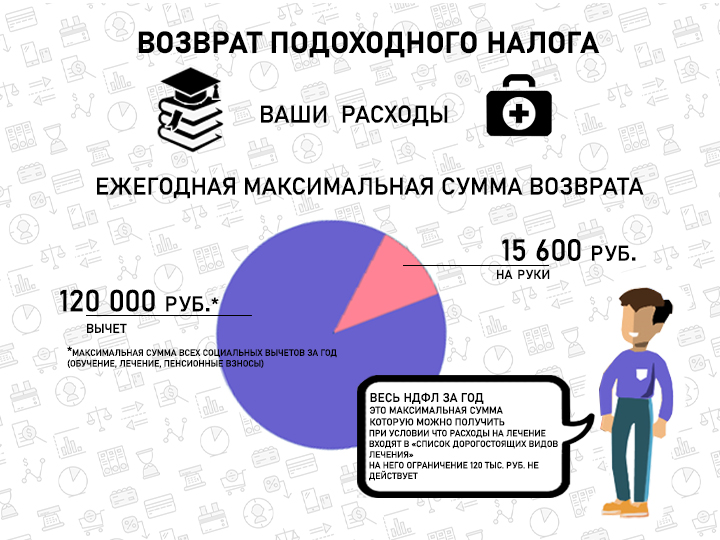

Максимальная сумма расходов, с которой может быть возвращен налог, — это 120 тыс. рублей за год: 13% от этой суммы составит 15 600 рублей.

Если вы хотите получить социальный вычет не только за лечение, но и за другие «социальные» расходы (например, оплату собственного обучения), и при этом общая потраченная сумма более 120 000 руб., то превышение учитываться и переноситься на следующий год не будет. А вот возврат налога при оплате за дорогостоящее лечение можно получить в сумме фактических расходов, но не больше размера подоходного налога, который с вас удержал работодатель или который вы задекларировали самостоятельно за прошедший год. Перенос остатка на следующий налоговый период здесь тоже не предусмотрен.

Социальный налоговый вычет на лечение

Подать заявление на получение социального налогового вычета и вернуть уплаченный налог можно не позднее 3-х лет с того момента, когда было оплачено лечение (в том числе дорогостоящее) и только за те годы, когда вы работали, несли расходы и уплачивали налог на доходы физических лиц.

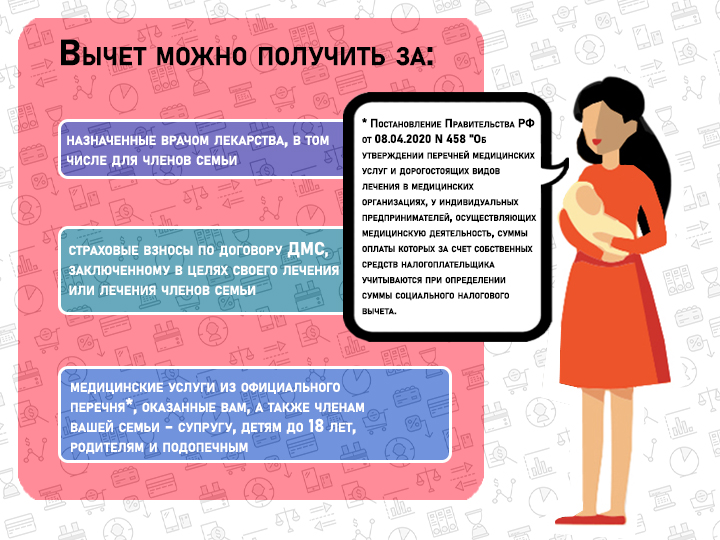

Частью социального вычета могут быть расходы на покупку лекарств из перечня, если они назначены лечащим врачом и куплены за ваш счет (пп. 3 п. 1 ст. 219 Налогового Кодекса РФ). Понадобится оригинал рецепта и чек, подтверждающий расходы на покупку лекарства. На практике это выглядит так: лечащий врач выписывает вам рецепт в бумажном или электронном виде, вы просите у него два бланка — для аптеки и для ФНС (Федеральной Налоговой Службы). Первый у вас заберут в аптеке, а на втором попросите фармацевта поставить отметку об отпуске лекарства с указанием его торгового наименования. Если вы проходили лечение в стационаре и рецепты вам не выписывали, в качестве подтверждения расходов на приобретение лекарств используйте сведения из медицинской карты.

Получить вычет за лечение по договору ДМС можно, если у страховой организации, с которой у вас заключен договор, есть лицензия на ведение соответствующего вида деятельности, и она предусматривает оплату исключительно медицинских услуг.

Где и как получить налоговый вычет за лечение

Получение вычета у работодателя

Если хотите оформить вычет до окончания текущего года, действуйте через работодателя. Достаточно в произвольной форме написать в бухгалтерию заявление на возврат НДФЛ. А собирать комплект документов можно хоть на следующий день после посещения врача.

Кроме этого потребуется предъявить уведомление о праве на социальный налоговый вычет. Чтобы его получить, необходимо:

1) заполнить специальное заявление и подать его в налоговую инспекцию по месту жительства либо направить через личный кабинет на сайте www.nalog.ru.

2) собрать оригиналы или заверенные копии документов о расходах на лечение.

Уведомление будет готово по истечении 30 дней.

Период, за который ваша бухгалтерия будет рассчитывать вычет, начинается с месяца, в котором вы обратились к работодателю с заявлением, но касается только доходов, полученных с начала года.

Получение вычета в налоговом органе

Возврат налога за лечение, которое вы оплатили год или даже три года назад, можно получить только через налоговую инспекцию по месту жительства. Вы также вправе обратиться за остатком вычета, если работодатель не смог предоставить его вам в полном размере. В данном случае необходимо начинать с заполнения декларации 3-НДФЛ, собрать подтверждающий расходы комплект документов (перечень см. выше), запросить у работодателя справку о доходах по форме 2-НДФЛ. Получать уведомление о праве на вычет не понадобится.

Все документы отправляем через личный кабинет на сайте www.nalog.ru или приносим в налоговую. В течение трех месяцев ФНС проводит камеральную проверку, по окончании которой направит вам сообщение о принятом решении. Выплаты происходят в течение месяца после камеральной проверки.

А если я самозанятый?

Вы платите налог по ставке 4 или 6%? В теории, социальный налоговый вычет вам не светит (правда, можно оформить профессиональный). Однако если у вас появится доход, с которого нужно платить НДФЛ по ставке 13%, например, вы продали квартиру, машину или получаете зарплату по трудовому договору, можно использовать свое право на возврат. В таком случае вам нужно будет действовать по схеме получения вычета в налоговом органе.